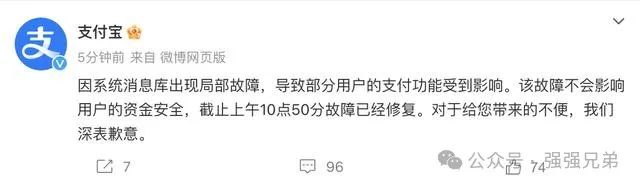

今天是11月11号双十一,今天上午多名网友在社交平台发帖称,支付宝出现服务异常,付款时显示“支付失败”“交易创建失败”“服务异常”等。支付宝于回复称故障不会影响用户资金安全,截止上午10:50分故障已经修复。 每年双十一,支付平台几乎都会遭遇高峰期带来的技术挑战,但今年支付宝出现的“支付异常”事件,不仅让人们再次担忧网络支付系统的稳定性,也让人开始反思我们是否过度依赖这手机支付方式。这场故障虽然很快得到了修复,但它暴露的问题却并非一时一地的小事。假如这种情况在其他重大节日、紧急时刻、甚至是日常生活中再次发生,影响将可能远超人们的预期。 支付宝作为国内最大的移动支付平台之一,在无现金社会的构建中扮演了至关重要的角色。不可否认的是,它带来了便捷的支付体验,几乎覆盖了我们生活的方方面面——购物、打车、点外卖、缴费,连街边小摊都在使用二维码支付。然而,这种几乎无所不在的存在,也让人们越来越依赖它,从而导致支付方式的高度集中化。一旦支付宝系统出现问题,用户的支付渠道就会被严重限制,甚至陷入“无支付可用”的尴尬境地。 例如,在今天的故障事件中,不少网友发帖吐槽自己被迫使用其他支付方式或延迟付款,造成了不便。有些商家表示,顾客显示支付成功,但商家未收到钱,顾客表示进行了多次支付等,造成了商家和顾客之间的误会,正是这种高度集中化带来的垄断性,才让支付宝的每一次故障都牵动着成千上万用户的心弦。  无现金社会在支付宝等平台的推广下迅速发展,用户习惯了用手机支付,似乎一切都可以用“扫一扫”来完成。然而,伴随便捷而来的,是我们个人信息和隐私的被动“裸露”。在每一次扫码支付背后,交易数据、消费偏好、位置信息等个人隐私都会被记录并储存。支付宝等平台可以通过大数据分析出用户的生活习惯、消费水平,甚至可以预测某些行为,这对个人隐私无疑是一种侵犯。 从理论上讲,支付宝承诺保护用户隐私,但数据泄露的风险永远存在,数据过度集中也会导致“信息过载”,给黑客带来更大的吸引力。近年来,用户隐私泄露的事件层出不穷,甚至有人利用盗取的个人信息实施诈骗或其他犯罪行为。当个人隐私一旦成为商品,那么支付平台就变成了消费者隐私的“出口”。 现在我国可以说已经处在一个无现金的社会了,而作为无现金支付的推进者—支付宝在推广中一直强调资金安全,但事实上,由于移动支付依赖于网络和电子设备,资金安全也面临着新的挑战。用户手机一旦被盗或账户信息被泄露,黑客可以在短时间内清空账户,而支付宝、微信支付等平台的客服系统往往无法第一时间响应,给用户造成巨大损失。特别是一些缺乏金融常识的用户,很容易成为诈骗分子的目标,在点击钓鱼链接或扫描不明二维码后导致资金被盗。 此外,支付宝的故障虽不直接影响用户资金,但其对支付系统的依赖性带来的却是心理上的不安。用户对电子支付平台的信任是建立在稳定性和安全性基础上的,频繁的技术故障无疑会削弱这种信任。  支付宝的普及不仅改变了我们的支付方式,也在悄然改变我们的消费方式。在传统的现金交易中,人们会因为“看到钞票减少”而产生抑制消费的心理。但在无现金支付的时代,“看不见”的数字交易更容易让人放松警惕,导致消费欲望上升。例如双十一期间,用户在“看不见钱”的情况下进行频繁的购物狂欢,淘宝、京东、秦多多等平台的促销活动更是加剧了这种消费趋势,许多人在账单面前才恍然意识到自己“被掏空了”。 支付宝在无现金支付推广中借助消费心理学,引导人们陷入消费陷阱,无形中增加了个人和家庭的债务负担。无现金支付使得消费过程“轻松化”,但由此带来的“后遗症”却需要用户自己承担。 此次支付宝故障事件突显了无现金支付的另一个致命弱点:应急处理机制的不健全。即使支付宝系统可以迅速修复故障,但在故障期间,用户可能已经经历了数次交易失败、耽误了重要支付流程。对于依赖无现金支付的企业和个人来说,支付系统的中断意味着业务流动性的暂时中断。如果支付平台缺乏完善的应急措施,那么在大规模故障中,商家、用户甚至社会经济都将受到冲击。 支付宝作为领先的支付平台,理应具备在突发状况下迅速响应的能力,但从用户反馈来看,支付宝在故障发生后的信息发布、用户安抚等方面仍然存在不足之处,用户对于问题的处理也显得被动而无助。这让人不禁思考,平台是否该承担更多责任,为用户提供更有保障的支付环境? 无现金社会的迅速发展无疑冲击着传统金融体系。支付宝等平台几乎覆盖了所有的消费场景,极大地分流了银行的业务量。传统银行依靠服务收费来维持运营,而无现金支付平台的普及使得更多人绕开了银行的收费系统,银行的利润和客户流失直接受到影响。  在金融体系受到冲击的同时,银行业也开始削减实体网点、裁员,更多的人因此失去工作。过度依赖无现金支付甚至可能削弱金融体系的稳定性,毕竟支付宝等平台的本质依然是商业公司,不能完全取代传统银行的社会角色和金融保障功能。 支付宝与芝麻信用分数挂钩,将支付行为与信用评价联系在一起,逐渐形成了一个“无现金”与“信用体系”深度绑定的局面。尽管芝麻信用分数的初衷是鼓励用户保持良好信用,但问题在于,信用体系不应与单一支付平台过度绑定。 在这种体系下,个人的一切信用行为都可能被记录,一旦出现支付问题或信用分数下降,个人在其他服务领域中可能也会受限。这种信用体系的“扩张”使人们的生活被捆绑在支付宝的“信用标签”之下,生活被单一平台所“绑架”。 无现金支付的社会生活方式无疑为人们的生活带来了极大的便利,但也带来了诸多不容忽视的隐患。支付宝等平台的垄断、隐私风险、排斥性、资金安全问题、消费陷阱、应急机制缺失、对传统金融体系的冲击、信用体系的过度依赖等问题,都是无现金社会的“副作用”。在享受便利的同时,我们应当保持警惕,不应盲目依赖单一的支付平台,更需要在制度和技术层面做出优化,以应对无现金社会可能带来的种种问题。  |